Coraz więcej mediów czy inwestorów zwraca uwagę na krzywą rentowności czy też krzywą dochodowości w Stanach Zjednoczonych. Wiąże się to z faktem, że w ubiegłym tygodniu oprocentowanie 3-miesięcznych bonów było wyższe niż 10-letnich obligacji skarbowych USA. Teraz świat spogląda na najpopularniejszą krzywą, czyli różnicę 2-letnich obligacji do 10-letnich. Te ostatnie obligacje są oprocentowane tylko o 0,17 pkr. proc. wyżej niż 2-latki.

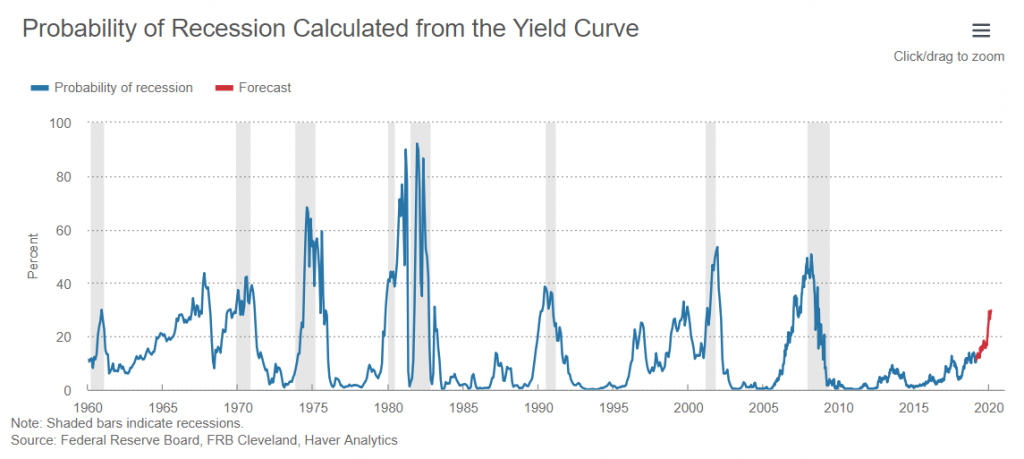

Zdaniem oddziału Rezerwy Federalnej z Cleveland odwrócenie się krzywej rentowności jest najlepszym rynkowym wskaźnikiem dla recesji. Z opracowanego przez nich modelu wynika, że szanse na recesję w Stanach Zjednoczonych wzrosną do poziomu niemal 30 proc. w 2020 roku:

Faktyczna recesja w USA następnie pojawiała się, gdy wskaźnik ten znajdował się na poziomie 40 proc. lub wyższym. Zatem samo 30 proc. może na tę chwilą oznaczać nie tyle recesję, co głębsze spowolnienie gospodarcze.

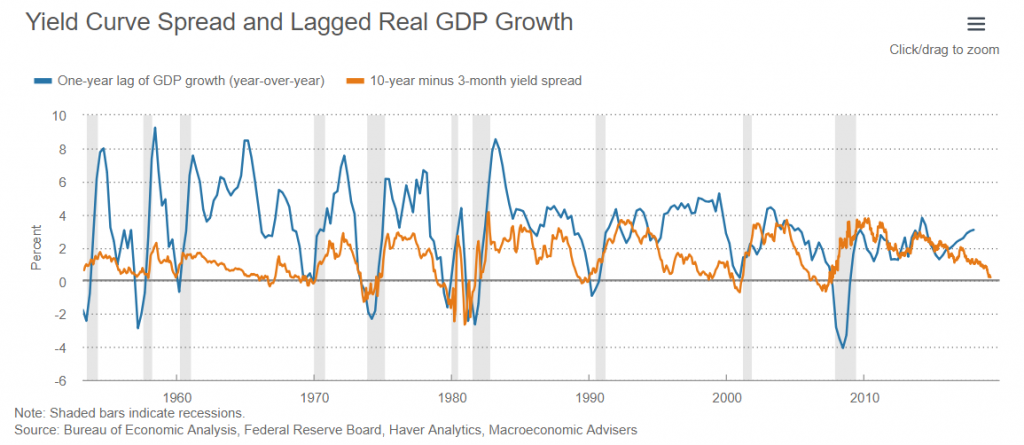

Spoglądając na krzywą złożoną z bonów 3-miesięcznych i obligacji 10-letnich wraz z rocznym przesunięciem wyników gospodarki (PKB) widać wyraźnie, w jaki sposób krzywa próbuje wyprzedzać spadek dynamiki PKB:

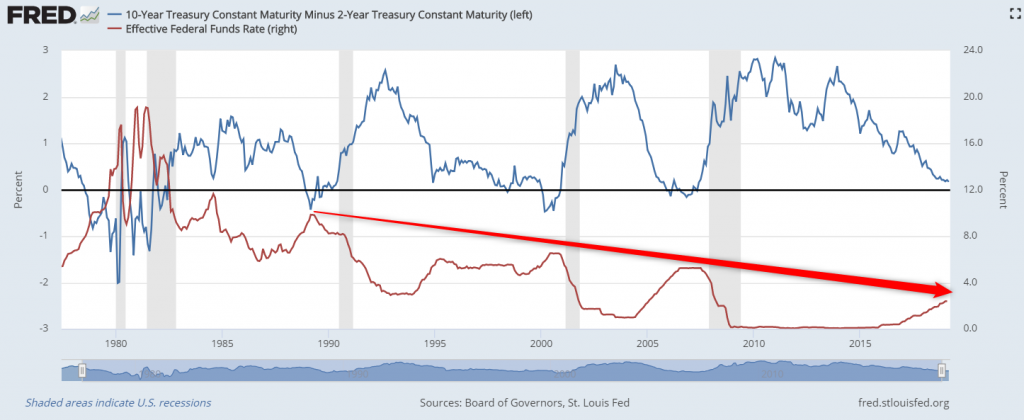

Tymczasem pojawia się też druga strona medalu w postaci tego, jak obecnie kształtują się stopy procentowa w relacji do tych z przeszłości. Obecne oprocentowanie jest na tyle niskie, że może tak bardzo nie zachęcać do lokowania kapitału w bezpiecznych obligacjach na ogromną skalę czy też może nie powodować załamania na rynku kredytów.

Od 30 lat mamy do czynienia z sytuacją, w której krzywa odwraca się lub wypłaszcza wraz z coraz niższymi stopami procentowymi. O ile stopy na poziomie 5 proc. czy 7 proc. są kuszące do tego, aby myśleć o przekierowaniu tam kapitału, to stopy na poziomie poniżej 2,5 proc. już mogą nie być tak atrakcyjne. To argument tych, którzy podważają obecne przejmowanie się odwróceniem krzywej.

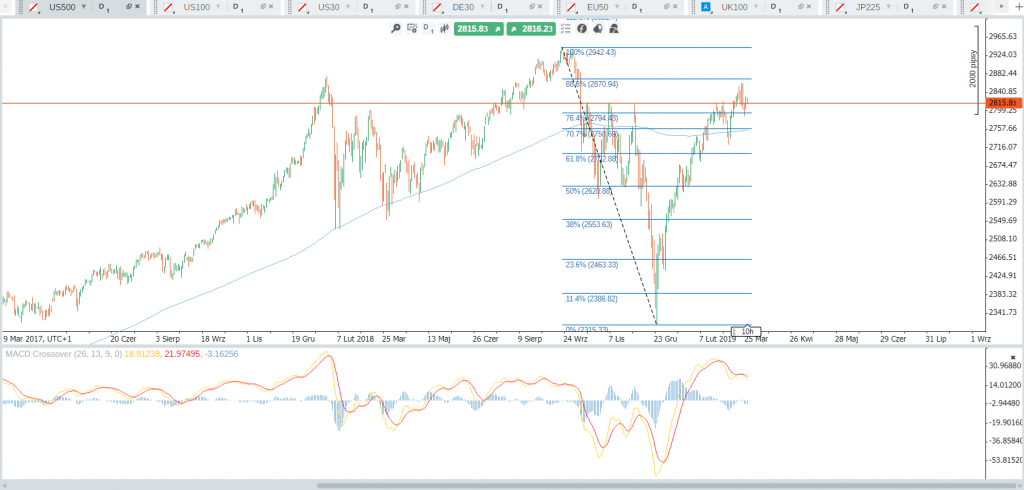

Niemniej jednak warto spoglądać obecnie na indeksy giełdowe, których zadaniem jest również dyskontowanie przyszłości. Tutaj na tę chwilę nie widzimy, ani paniki, ani chociażby spadków wynikających z przepływu kapitału do obligacji. Można na tę chwilę stwierdzić, że amerykańskie giełdowe byki są wciąż bardzo dużymi optymistami.

Notowania CFD na S&P 500. Źródło: platforma Conotoxia.

Daniel Kostecki

Główny Analityk Conotoxia Ltd.

Powyższy komentarz nie jest rekomendacją w rozumieniu Rozporządzenia Ministra Finansów z 19 października 2005 roku. Został on sporządzony w celach informacyjnych i nie powinien stanowić podstawy do podejmowania decyzji inwestycyjnych. Ani autor opracowania, ani Conotoxia Ltd. nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszym komentarzu. Kopiowanie bądź powielanie niniejszego opracowania bez pisemnej zgody Conotoxia Ltd. jest zabronione.

68% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.